今年が始まってもう3ヶ月ですがようやく色々と動きました。

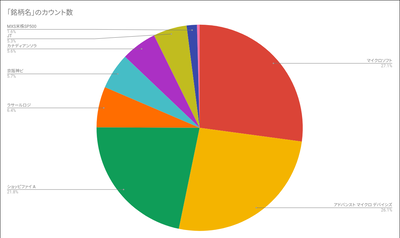

個別株全体

※ポートフォリオから引用

前月からの変移

2021年2月

↓

2021年3月

日本株

買:ラサールロジポート投資法人(3466)、カナディアン・ソーラー・インフラ投資法人(9284)、MAXIS米国株式(S&P500)上場投信(2558)、京阪神ビルディング(8818) 売:なし

去年からJT vs. 日経平均になってたけど、それが終わってポートフォリオが充実した。ほぼ全部不動産がらみ。

↑ラサールロジ(3466)は15万円弱で上手く買えた。このチャートの3/11の引け間際に買ったので、相当いいタイミングで買えた。すでに含み益は約3年分の分配金に相当するのでいったん売ってもいいし、このままホールドしてもいい。

カナディアン・ソーラー(9284)はいわゆるインフラファンドで、配当落ち(分配落ち?)のあと横這いで低迷してたので拾ってみた。同じインフラファンドのいちごグリーン(9282)が3ヶ月ほど横這いになったあとに上昇したのを見ていたので、同じ値動きを期待して拾ったもの。たぶん配当取り(分配取り?)を狙う人が権利日が近くなると買い始めるんだと思う。権利日前の上がったところで売りたい。

2558はS&P500連動の円建てETF。ハイパーグロース株が軟調なあいだにもS&P500は上がっていて、グロース優位からバリュー優位か!?みたいに言われてたあたりで適当に買ってみた。僕は指数の売買が下手なのを忘れていたので成績は芳しくないけどまあプラスにはなっている。金額は小さいし、天下のS&P500なので適当にほっといても悪いようにはならないだろう。

京阪神ビルディング(8818)は優待(クオカード)廃止の発表を好感して権利落ち日に買った。その後値動きを見ながら少しずつ買い進めている。8818はデータセンター事業があって、1988年にその第1号を手掛けたというのが面白いと思ってる。物流リートが気になったのと似たような理由で、今後それなりに需要が見込めるんじゃないかと思っている。ウィンズビル(場外馬券売り場)もウマ娘ブームの恩恵を少しは受けるだろうし、8818の将来性を高く買っている。

外国株

買:Costco($COST)、Microsoft($MSFT) 売:Cloudflare($NET)、Costco($COST)

Cloudflareがキナ臭くなってきたので3/4に寄成で全部売った。売った日は寄り天だったのでこの予感は正しかった。その後株価は上下しているものの、僕の売値である$74.9あたりが抵抗線になって上がりきれないでいるので、総合的に見てもまあまあ正しい判断だったのだろう。4月中に上に抜けて、そのとき買い戻していなければ間違った判断ということになるがはてさてどうなるか(5月以降に上がっても他の銘柄のほうが上がっていれば正しいも間違いもないだろう)。

Costcoが珍しく押し目を作っていたので、反発を確認できたあたりでなんとなく買ってみた。その後期待通りに株価を戻したあたりで売ってMicrosoftへ乗り換えた。ほぼおこづかいレベルの儲けではあるけど、予想したとおりに動いたのは面白かった。

Costcoを売った日に返す刀でMicrosoftを買った。いまはShopifyとAMDとMicrosoftしか保有してないんだけど、Microsoftの割合が低かったので増強する意味合いが強い。こちらもまあまあ上昇している。

全体的に3月の売買は冴えていた。パフォーマンスは指数に劣後してるけど、まあ大半を動かさずにいたのでそんなもんでしょう。

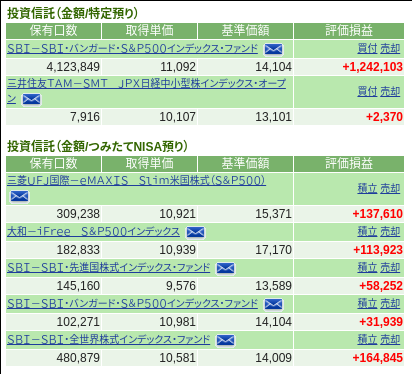

投資信託

先月と今月分

(1月分)

↓

(SBIがメンテ中で見れない)

(2月分)

↓

(3月分)

S&P500が最高値更新したので含み益も増えているけど、他の指数連動投信もかなり上昇している。

積立

つみたてNISA

- SBI-EXE-iつみたて全世界ファンド

- eMAXIS S&P 500

- SBIバンガード S&P 500(SBI VOO)

課税口座

- SBI VOO

その他/雑感

インフラファンドについてざっと調べていた。太陽光発電の固定価格買取制度を使って国(というか消費者)から金を抜いてるだけの存在かと思ってたけど、伊藤忠エネクスみたいに風力や水力をやってるところもあるらしい。また、これはインフラファンドに限らないけど、分配金のうち利益から出しているいわゆる分配金と、資産の減価償却益から出している利益超過分配金があるのを知った。減価償却を終えても実際には設備は使えるのでいわゆるタコ足配当とは違うし、そこからがインフラファンドの実力ということになるんだろうけど、FITが終わったあとのことなので誰も彼もがどうでもいいと思ってるんだろう。僕もどうでもいい。

日本株では最近不動産分野に興味が湧いている。資産バブルと言われてるけど、日本においてはコモディティより不動産が注目されるところだろう。まあそれも都市圏のマンションばかりが値上がりしていて局所的な盛り上がりに留まってるけど、不動産業界にとって悪い話ではないはず。住宅に限定するなら以前保有していた全国保証(7164)やサムティ(3244)がおいしそうなんだけど、せっかくなので他のものも見てるところ。京阪神ビルディングもそのひとつ。

米国株は期が変わって何らかのトレンドが出てきたり変わったりするかなあと思っているところ。アルケゴスの追証騒ぎが出てきてるけど、これをバブル崩壊の兆しと見るか、その程度ならそよ風だろうと見るか、何にせよいろんな話題が尽きない。個人的には昨年の中小型SaaS株上昇相場はいったん踊り場に入って、ITセクターが上がるとしてもGAFAMと総称される大型ないし中堅以上じゃないかなと思っている。少なくとも急激な成長材料を持たない普通のSaaSは伸び悩むだろう。Cloudflareをいったん売ったのもそういう考えからのことで、ShopifyとAMDは起爆剤があると思っているのでそのままホールドしている。