REITなどを除けば高配当株といっても配当利回りは4%くらいかと思います。エネルギー株は最近不調なのでもう少し高いとか、優良連続増配株は3%程度だとかいくらでも例外はありますが、まあ仮に3%としましょう。そして毎年の増配率、すなわち配当自体の成長率を8%としましょう。3MやP&Gがだいたいそれくらいです。

株価を固定してこの条件で配当の推移を見ていくと、初年度は配当利回り3%、次年度は3.24%…というように増えていき、8年目で5%を超えます。17年目の配当をもらうと累積インカムは株価と同額になります。以下は$100の株を買った場合の表です。税金などは考慮していません。単位がドルなので米国株を想定しています。

| 年 | 配当金額 | 累積配当額 | 累積配当/株価(%) |

|---|---|---|---|

| 1 | 3.0 | 3.0 | 3.0 |

| 2 | 3.24 | 6.24 | 6.24 |

| 3 | 3.5 | 9.74 | 9.74 |

| 4 | 3.78 | 13.52 | 13.52 |

| 5 | 4.08 | 17.6 | 17.6 |

| 6 | 4.41 | 22.01 | 22.01 |

| 7 | 4.76 | 26.77 | 26.77 |

| 8 | 5.14 | 31.91 | 31.91 |

| 9 | 5.55 | 37.46 | 37.46 |

| 10 | 6.0 | 43.46 | 43.46 |

| 11 | 6.48 | 49.94 | 49.94 |

| 12 | 6.99 | 56.93 | 56.93 |

| 13 | 7.55 | 64.49 | 64.49 |

| 14 | 8.16 | 72.64 | 72.64 |

| 15 | 8.81 | 81.46 | 81.46 |

| 16 | 9.52 | 90.97 | 90.97 |

| 17 | 10.28 | 101.25 | 101.25 |

| 18 | 11.1 | 112.35 | 112.35 |

| 19 | 11.99 | 124.34 | 124.34 |

| 20 | 12.95 | 137.29 | 137.29 |

注意として、このシミュレーションでは配当再投資をしていません。それでは複利の力を得られないということになりますが、現実的な配当金の再投資手段がないため仕方ありません。

手数料が最安のSBI証券の場合でも、購入手数料は約定金額の0.45%で最低額が$5となっています。投資額が少額の場合、この手数料が莫大な割合になってしまうため配当再投資は単純に非効率です。一括で$1111ほど購入してようやく手数料率が0.45%となりますが、$500の購入なら1%、$250で2%もかかり、それだけ目減りします。また手数料以外にも消費税がかかります。米国株はそれでも単元株が安いので投資効率を無視すれば実施自体は可能ですが、日本株の場合は数万〜数百万が単元株となるので再投資しようとすればミニ株などさらに低効率な取引とならざるをえません。配当再投資していないシミュレーションとなったのは、このような投資環境の制約を度外視できないからです。

上記の表にもどりますが、この推移を言い換えると、17年でリターン100%という成績になります。17年もあれば株価の変動はもちろん、連続増配が途切れたり増配率が低下したりといったことは当然起こりえますが、それらのリスクは無視した計算となっています。

気になっているのは、ここで無視したリスクは本当に無視できるほど小さいのか、そのリスクを負った上で17年で+100%のリターンというのは割に合うのか、という点です。まあ実際にはそれだけ安定した銘柄であれば株価は上がることが予想されるので、配当に加えてキャピタルゲインも期待でき、+100%では済まないリターンとなるでしょうが(ここ10年間の株価推移を見ると、P&Gは+47%、3Mは+122%、コカ・コーラは+62%程度)、そうならなかった場合はどうなのか、そうならない事態はどれくらいの可能性で起きうるのかというところです。

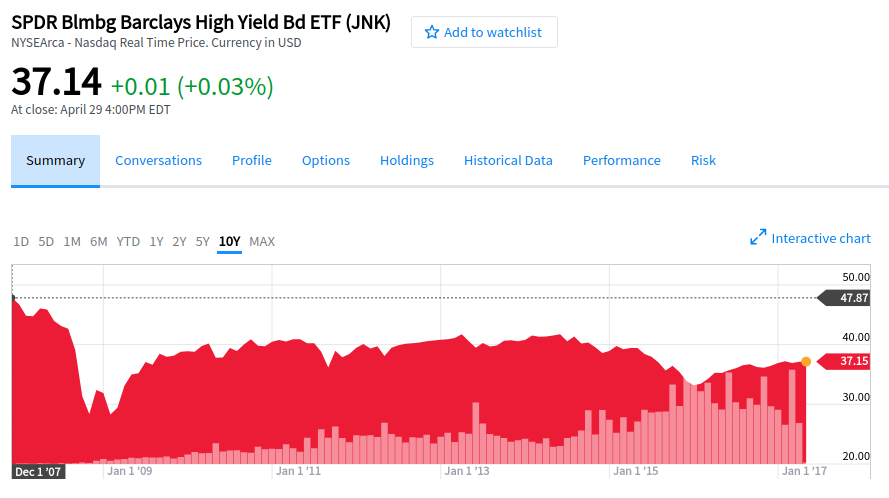

ここで債券ETFを登場させます。僕が持っているJNKやPFFは概ね6%弱の配当利回りとなっています。増配という概念がないので配当は購入時(債券発行時)の利回りで固定されます。同様に20年後までの数字を出してみます。

| 年 | 配当金額 | 累積配当額 | 累積配当/株価(%) |

|---|---|---|---|

| 1 | 6.0 | 6.0 | 6.0 |

| 2 | 6.0 | 12.0 | 12.0 |

| 3 | 6.0 | 18.0 | 18.0 |

| 4 | 6.0 | 24.0 | 24.0 |

| 5 | 6.0 | 30.0 | 30.0 |

| 6 | 6.0 | 36.0 | 36.0 |

| 7 | 6.0 | 42.0 | 42.0 |

| 8 | 6.0 | 48.0 | 48.0 |

| 9 | 6.0 | 54.0 | 54.0 |

| 10 | 6.0 | 60.0 | 60.0 |

| 11 | 6.0 | 66.0 | 66.0 |

| 12 | 6.0 | 72.0 | 72.0 |

| 13 | 6.0 | 78.0 | 78.0 |

| 14 | 6.0 | 84.0 | 84.0 |

| 15 | 6.0 | 90.0 | 90.0 |

| 16 | 6.0 | 96.0 | 96.0 |

| 17 | 6.0 | 102.0 | 102.0 |

| 18 | 6.0 | 108.0 | 108.0 |

| 19 | 6.0 | 114.0 | 114.0 |

| 20 | 6.0 | 120.0 | 120.0 |

増配銘柄でのシミュレーションと同じく、17年目でリターンが100%に達します。それ以降は増配がないぶん株に対して徐々にパフォーマンスが劣後することになります。

株との違いはひとことで言ってしまえば低リスクであることです。ここでいう低リスクというのは不確定性が低いということであり、このシミュレーションの実現可能性がより高いという意味になります。

JNKもPFFも債券クラスとしてはリスクが大きいほうですが、それでも株ほどではありません。株における減配リスクは債権のデフォルトリスクに置き換えられますが、それなりに分散されているため無配転落とはならないでしょう。中長期での貸付金利低下時には価格が上昇するので売ればそれを補えるでしょうし、金利上昇なら価格が低下するので買い増せばよいでしょう。金利の上下は基本的にはそのまま他のものの価格にも影響し、低金利が常態化しているなら株も低配当利回りになっているはずなのでさほど悲観することもありません。このへんが債券の面白いところなんですかね。

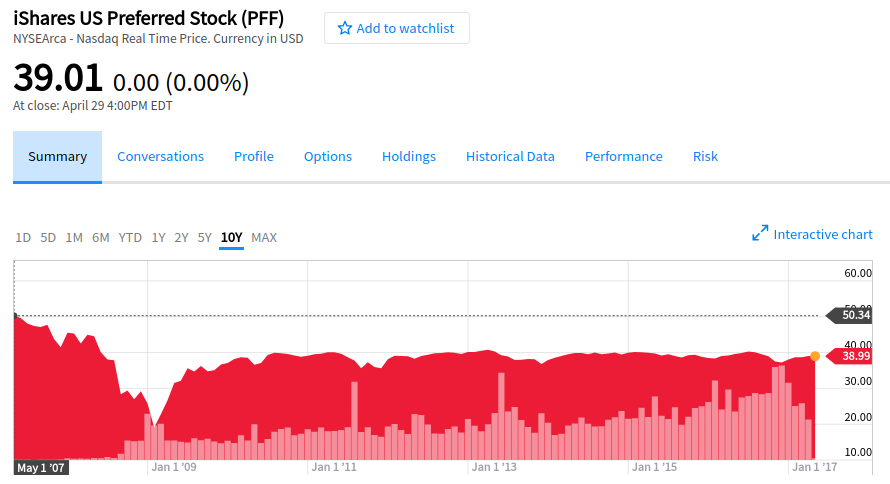

さて、株の場合には非現実的だった「17年間株価が変わらない」という前提も、債券であればままあることといえます。以下はPFFとJNKの株価推移です。リーマンショックを挟んでいるので谷がありますが、2009年後半から2017年現在に至るまで小幅な変動のみとなっています。

ここまで見てきたように、配当金再投資をするには大きめの原資がないと手数料負けしてしまうため連続増配株の旨味はかなり薄れてしまいます。しかし原資が大きいと保守的になってしまうのが人情なので、その場合はより低リスクな債券を買うほうに気持ちが向いてしまうことでしょう。何せ債券のほうが株よりもリスクが小さいのに17年後のリターンはどちらも同程度です。そうなると連続増配株の出番はどこに?というのがこの記事の疑問です。

もちろんリスクを取って債券より連続増配株を買う人も居るでしょうし、ハイイールド債の束と連続増配老舗株のどちらのリスクが低いかなんて断言できるものでもないでしょう。