いろいろありました。全体ではまあまあプラスです。

個別株全体

※ポートフォリオから引用

前月からの変移

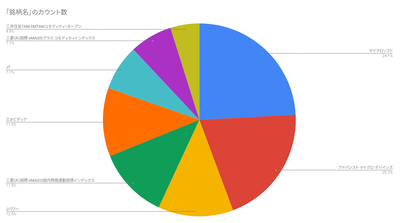

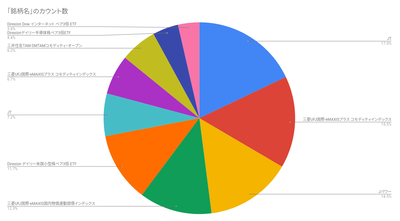

円グラフで見ると偏りが減って均等に近づいてるように見えるけど銘柄数は減ってる。

2021年12月

↓

2022年1月

※2021年11月から金額の大きい投資信託も入れるようにしました。

日本株

Jパワーが大幅に上げた。

- 買:Jパワー(9513)、JT(2914)

- 売:Jパワー(9513)

- 保有:Jパワー(9513)、JT(2914)

なぜか格安に据え置かれていたJパワーが好決算によって市場に発見されたのか、2月に入って大幅に上げた。無難な資金のプール先と思って買ったり売ったりしていて、上がる前に今月買ったぶんを売ってしまったのが悔やまれる。まあポジションはそれなりの規模なので不幸中の幸いではある。

JTもついでに買ったけどこっちは特に上がってない。

高配当株は岸田政権リスクがあるのではと思うけど、JTはグローバルにBTIやPMと競う必要があるので日本国内の一時的な政権に従って減配はしないだろうというのと、JパワーはB2Bインフラ企業なので政府の圧力が弱いだろう(下手なことして大惨事になると政権交代事案なので)ということで、特に懸念はしていない。日本国債の金利が急騰すれば危ういけどそんなことは起きないだろうし、スタグフレーション環境ではそれなりにアウトパフォームを期待している。Jパワーの急騰は望外だったけども。

外国株

- 買:$TZA、$WEBS、$SOXS、$TIP

- 売:$TZA、$WEBS、$SOXS、$TIP、現物株全部(Microsoft($MSFT)、AMD($AMD)、NVIDIA($NVDA))

- 保有:$TZA、$WEBS

1月上旬

昨年から考えていたとおり、とりあえずMicrosoftを半分売って様子を見ようと思っていたものの、なんとなくダメそうに思えたので思い直して全部売った(12日)。コロナショックから貯まっていた含み益の確定利益がすごい額になってしまって今年の損出し余力がだぶついているので、あとは適当に遊ぶことにした。とりあえず $TIP を買ってみたりした。

1月下旬

ノーポジで静観するつもりだったけど、遊ぶことにしたので何かいいネタはないかなとずっと考えていた。FOMCとMicrosoftとAppleの決算がある波乱の週の少し前、「どうせ下がるんだからショートポジション持てばいいじゃん。具体的にはベアETFだ」と思い至り、$TZA(Russell 2000のベア3倍)や$SOXS(半導体指数SOXのベア3倍)、$WEBS(DJINETとかいうネット関連企業を集めたマイナー指数のベア3倍)とかをちょこちょこ買ってみた。$SPXS(S&P 500のベア3倍)と$TECS(AppleとMicrosoftで5割弱を占める指数のベア3倍)はさすがに手を出す理由が見出だせなかった。$TIPは用済みというか、他の投資信託で買ってるポジションと重複するので処分した。

いちばん欲しかったのは短期債かジャンク債のベアなんだけど、少なくともSBI証券にはなかった。コモディティETFも買えないしSBI証券の品揃えはけっこう不満である。まあ短期債やジャンク債のベアETFなんてものがあるのかは知らないけど。

いちおう今のところベアETFでの遊びは微益になっているが、レバレッジつきベアの扱い方がまだよく心得られていないので練習フェーズといったところ。チャートを見るならETFよりも原指数、例えばSOXSならSOXSではなくその元のSOXを見たほうがわかりやすい、などのノウハウを集めている。「価格」でなく「値動き」に連動するということで、現物株を中期目線でロングする今までのものとは違う感覚が必要だろう。これから一方的に下落し続けると思ったタイミングで買うべきだが、それはあくまで理想であって、現実的には反発や横ばいにも見舞われるだろう。そのあたりの舵取りを学んでいるところ。

どうせ本格的な下落は3月以降、短期債金利が狂い上げするかインフレが収まってないのが市場にきっちり認識されるかあたりなのでまだ時間はある。1月の急落はフライングというか予行演習のようなものだろうと思っている。

2月第1週

元Facebookという注記が外れる気配のないMeta社の株価が決算を受けて-25%ほどとなった。Netflixに続く大型株の大幅安で、翌日に決算を控えたAmazonも連れ安となるも、Amazonの決算はぼちぼちだったのでこっちはいったん値を戻した。

個人的には今月半ばに控えるNVIDIAの決算を通過してしまえば、あとはもう悪材料しか供給されないだろうと思っている。FRBはインフレ対策最優先のメッセージを公式非公式問わずに出し続けているし、すべてがインフレ次第なら雇用統計もCPIも重要な要素になってくる。2/4の雇用統計はかなり強く、もうすぐ出るCPIも予想は7.0%となっている(CPI予想は毎度それなりの精度なので概ねこの通りのはず)。FRBとしては利上げへのアクセルを緩める理由はないだろう。雇用統計の日は金利が長短問わず上がっていた。原油価格も$90台に乗せて$92程度となっていて、かつまだ上値は軽い。ロシアとEUがごちゃごちゃやってるけど、それがなくとも情勢はインフレまっしぐらだ。

投資信託

先月と今月分

↓

eMAXISのコモディティインデックスをスポットで買い増し。SMTAMコモディティの積立を止めたり再開したり(今は再開中)。物価連動国債はポジション的にもう十分かなと思って止めた。

コモディティが非常に堅調なのがわかる。原油に加えて天然ガスや農産物も上がってるようだ。金属系はぱっとしない。積立NISA勢は株価下落の影響が見て取れる。積立NISAは止めてもいいんだけど、まあどうせ大した額でもないし面倒なのでそのまま積立が続いてる。

積立

つみたてNISA

- SBI-EXE-iつみたて全世界ファンド

- eMAXIS S&P 500

- SBIバンガード S&P 500(SBI VOO)

課税口座

- 停止:SBI VOO

- 継続:SMTAMコモディティオープン

- 停止:eMAXIS国内物価連動国債インデックス

その他/雑感

1月は米国債金利も上がってるし原油も上がってるし株価は下落した。とはいえ動きすぎという感触もあるので株価は2月に少しは反発するかもしれない。大型株の決算での値動きも大幅なもので、NetflixやMetaがあの時価総額で-20%を超える下落を1日で受けている。

とはいえまったく買う気にはならない。押し目ではなく本格下落の前哨戦のようなものと思っている。いま買うならすぐ売る(逃げる)準備をしておくべきだと思う。中長期を見据えて買いを入れる場面ではない。とはいえ今すぐショートすべきとも言い難い。となれば賢明な態度は短期トレードに挑むかタイミング待ちだろう。

ただ待つのも退屈なのでブル/ベアETFの練習をしてるけども、これも来たるべき本格下落後のうねりとりも見据えたものだ。どうせ今年の利確分は損出ししきれないんだし、派手に失敗しても今年の成績はプラスだろう(さすがに全力でレバレッジETFを買う気はないので)。

2月は決算がいくつあって、雇用統計はもう出ていて、残すは1月CPIが大きなイベントだろうか。その後は3月の利上げに向けてFRBメンバーが非公式に何かを織り込ませようとするだろうし、株価にとって良い材料は考えにくい。いつ急落してもいいように$TZAを少し持っておきながら、Russell 2000が上昇するなら$TZAを拾ったりして2月は過ごしたい。